:::

科技新知

全球穿戴裝置暨系統級封裝市場發展趨勢分析

發表日期:2021-08-04

作者:楊啟鑫(工研院)

摘要:

近年來各種物聯網穿戴裝置產業蓬勃,智慧穿戴裝置逐漸朝向各種健康照護所需功能發展,往後將逐漸往血壓及血糖等量測難度更高之監測進行開發,並同時提高其數據精凖度。

全文:

一、前言

近年來在人們逐漸關心自身的運動及睡眠等健康資訊情況下,各種物聯網穿戴裝置如雨後春筍般蓬勃發展,高階高價位如美國Apple蘋果旗下產品之Apple Watch及韓國三星電子之Galaxy Watch等,中低階價位如中國品牌小米發表之小米手環,至2021年小米已發展第六代小米手環,已開始進入血氧偵測階段,足見智慧穿戴裝置逐漸朝向各種健康照護所需功能發展,且往後將逐漸往血壓及血糖等量測難度更高之監測進行開發,並同時提高其數據精凖度。

二、全球穿戴裝置市場分析

(一)全球穿戴裝置市場包含消費性、醫療性穿戴裝置

全球穿戴裝置市場包含消費性及醫療性穿戴裝置,而醫療性穿戴裝置因其需經過較長時間嚴格的醫療認證,因而造成其成本與單價相對較同等級消費性穿戴裝置高,故醫療性穿戴裝置數量相對較少,約占全球穿戴裝置市場的五分之一,消費性穿戴裝置仍是市場上數量較多的穿戴裝置。

據國際市調機構Yole資料顯示,以全球穿戴裝置市場金額而言,醫療性穿戴裝置及消費性穿戴裝置預估2018~2025年複合成長率可達11%;若以數量而言,因醫療性穿戴裝置總體數量較少,且一次性醫療穿戴裝置市場需求逐年增加,故預估2018~2025之年複合成長率較高,達19.5%,而消費性穿戴裝置2018~2025年複合成長率預估將達12.1%。

針對全球消費性穿戴裝置市場方面,以消費性頭戴式擴增實境(AR; Augmented Reality)穿戴裝置之成長性最高,該項應用在2018~2025市場金額之年複合成長率將達到212.1%,若以數量而言2018~2025年複合成長率將達221.8%,顯示未來頭戴式擴增實境應用將開枝散葉,除應用於遊戲及娛樂外,也將開始應用於專業訓練及引導教學等領域,如汽車修護場技師培訓、外科醫師手術培訓等。

此外,消費性穿戴裝置在智慧戒指(Smart Ring)方面亦具有高成長性,在市場金額方面,2018~2025之年複合成長率高達40.3%,而在市場數量方面2018~2025之年複合成長率達38.9%,顯示未來智慧戒指之需求將快速成長。值得一提的是,智慧戒指目前主要應用於三項領域,分別為以NFC戒指形式出現之應用、以類智慧手錶形式之通訊應用及以軌跡追蹤之相關應用等。因為智慧戒指應用仍尚在起步階段,故開發商數量不多,如Amazon、Oura及Motive等國外公司,未來待市場有大量需求後,預期將有更多公司投入開發及量產。

針對全球醫療性穿戴裝置市場方面,以醫療性身體貼片(Body patch)之成長性最高,該項應用在2018~2025市場金額之年複合成長率預估達22.7%,而該項應用數量方面,2018~2025年複合成長率將達25.8%,顯示未來醫療性身體貼片(Body patch)用以長期監控身體健康狀況之相關醫療與健康應用逐漸被重視,需求也逐年增加。

(二)2020年穿戴裝置廠商市場出貨量以消費性電子大廠為主

據國際市調機構IDC資料顯示,2020年全球穿戴裝置廠商全球大廠出貨量之市占率以美商Apple為最大,市占達34.1%,其穿戴裝置為Apple Watch及智慧無線藍芽耳機,主打完整功能及應用廣泛,在健康偵測方面,除心率與血氧外,甚至有心電圖功能(ECG),而定價亦是相對走高價精品路線;其次是中國小米,全球市占達11.4%,主打低階低價位之智慧手環,小米手環產品從過去第一代無螢幕之純計步功能,開發到目前已是第六代具備血氧偵測功能,此外亦支援防水可游泳等應用,屬新臺幣千元左右之高性價比手環,另小米亦推出智慧手錶及智慧無線藍芽耳機,但其價位及應用等仍屬中低階手錶之規格。

第三名是中國華為,該公司全球市占達9.8%,並同時佈局智慧手錶及智慧手環等穿戴裝置,且開發搭載具備全天候心率與血氧自動量測功能,亦即穿載裝置在偵測使用者處於靜止狀態,便會開啟自動偵測,並可設定低心率或低血氧自動提醒功能,而華為亦嘗試與醫療資源結合,在中國大陸當地使用華為手機結合自家穿戴裝置,可下載特定與當地301醫院合作開發之APP,達成以穿戴裝置監測心臟健康相關數據研究,提高人體健康監測功能。

第四名是韓國三星電子,市占達9.0%,主打智慧手錶、手環及智慧耳機,科技持續不斷創新,並緊追在Apple之後,值得注意得是,三星除中高階價位之智慧手錶外,亦發展較低價位之中低階智慧手環,可通吃高、中、低階市場,以因應不同消費者之需求,且開發智慧無線藍芽耳機,完整建立其手機及穿戴等智慧生活生態系;第五名是美商Fitbit,2020年出貨量市占達2.9%,推出中高階智慧手錶及中低階之智慧手環,但不同於前四大公司有開發自家手機,建立自家公司較多的周邊生態系以連接其穿戴裝置,Fitbit在生態系方面相對開發較少,顯示出在穿戴裝置領域中,生態系是很重要的發展關鍵,能一定程度決定消費者之喜愛與使用便利性。

三、物聯網穿戴裝置需系統級封裝以落實輕薄短小之形態

(一)系統級封裝能微縮系統體積

物聯網穿戴裝置因有輕薄短小等易於攜帶的需求,因此特別需要以系統級封裝(SiP ; System-in-package)技術來微縮整體封裝面積,以Apple Watch S4為例,以系統級封裝的Cellular版本之整體封裝面積為59.9 mm^2,相較單獨(Standalone)封裝的Non-Cellular版本之整體封裝面積為94.6 mm^2,其面積少了將近四成,可見系統級封裝之強項在於微縮封裝面積以符合並置入終端產品輕薄短小的形態中。此外,以系統級封裝市場來看,終端產品使用最多的是在手持式裝置,其次是穿戴裝置,若以2019~2025之年複合成長率而言,穿戴裝置高達17.2%,正如同前述所言,因穿戴裝置之輕薄短小需求,而特別需使用系統級封裝進行晶片整合及系統微縮,以放進空間受限的穿戴裝置中。

(二)系統級封裝包括各種異質整合封裝技術

系統級封裝是個總稱,主要表達將多個主被動元件以系統微縮方式進行整合封裝,其整合技術包括內埋式系統級封裝(ED SiP ; Embedded System-in-Package)、扇出型系統級封裝(FO SiP ; Fan-out System-in-Package)及覆晶/打線混合式系統級封裝(FC/WB SiP ; Flip-Chip/Wire-Bond System-in-Package)等三種。

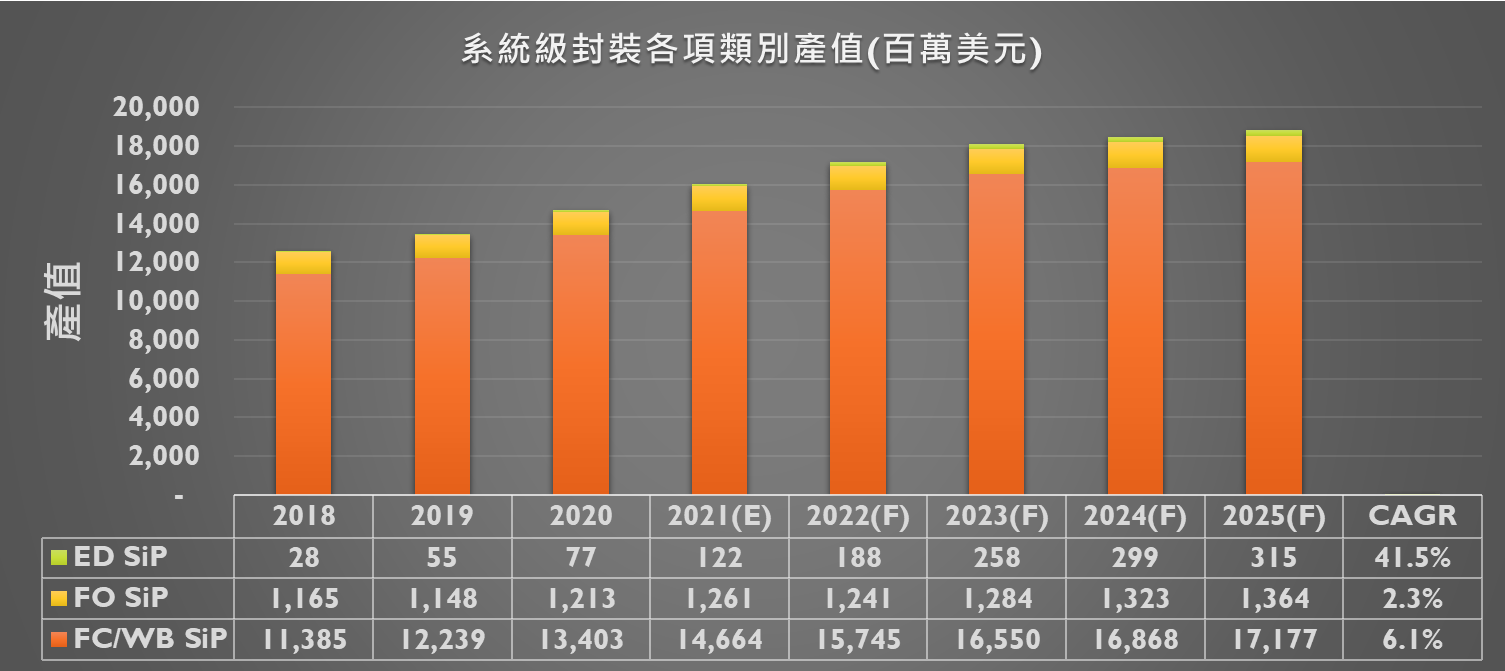

內埋式系統級封裝是將部份主/被動晶片埋入載板以節省封裝之X-Y面積,這部份主要是以臺灣大廠日月光及美國大廠艾克爾(Amkor)等封測廠為主,其產值雖不高,但2018~2025之年複合成長率卻高達41.5%,該項技術主要用於穿戴裝置如智慧手錶等,也是因穿戴裝置需求快速成長而使該項技術有較高成長率;扇出型系統級封裝是將主/被動晶片以扇出型封裝方式進行整合,除封測廠外,晶圓製造大廠如臺積電、三星等亦開發此方面的技術,而此項技術主要用於消費性手持裝置,但也有部份會用於高階伺服器相關晶片整合;覆晶/打線混合式系統級封裝則是根據客戶成本及效能需求,將晶片各別選擇適當的封裝方式再加以整合,此部份必然是以覆晶及打線封裝皆完備之封測大廠為主,該項技術是目前系統級封裝使用最多的部份,常用於消費性手持式產品之射頻元件整合當中,另亦常用於與感測器結合的相關應用。

資料來源:Yole(2021)

圖1 各種系統級封裝技術市場產值暨成長率

四、結論

伴隨著穿戴裝置之蓬勃發展,亦帶動感測器及系統級封裝技術之精進,各種感測技術亦相繼冒出,而系統級封裝則以微型化方式將各種感測器、MCU、記憶體等整合進裝置之微小空間中,而在各種感測需求提升下,亦考驗感測器大廠之整合能力及封裝廠之微型化能力,此為未來穿戴裝置技術發展之一大考驗。此外,在物聯網穿戴裝置大廠發展自家生態系趨勢下,智慧穿戴裝置已開始與智慧家庭等各種物聯網產品連結,並逐漸成為智慧家庭不可或缺之一環。

消費性穿戴裝置雖不如醫療級認證嚴謹,無法作為醫院判斷之主要依據,但因其具備低價位(相較醫療等級裝置)及長時間監測等特性,是故能在日常生活中提供數據趨勢之參考,亦即當觀測數據趨勢發生改變時,消費者便需注意身體之健康狀況,或更進一步尋求醫療院所幫助及進行更精凖的醫療監測。此外,許多原先專注在醫療器材公司如歐姆龍等,亦開始發展自家之智慧穿戴功能,如歐姆龍開發血壓量測手環,顯示市場上許多重視醫療監測精凖度之需求,此趨勢亦同時是消費性穿戴大廠未來持續研發目標,在消費性及醫療性穿戴大廠努力下,未來市場上將陸續出現高精凖度,甚至標榜醫療認證之穿戴裝置,以提供消費者更精確的日常醫療監測與自主健康照護使用。

(本文作者為工研院產科國際所執行產業技術基磐研究與知識服務計畫產業分析師)

點閱數

點閱數:

4939