:::

科技新知

因應智慧手機輕薄化趨勢,軟性電路板原材料供應商蓄勢待發

發表日期:2015-09-02

作者:張致吉 (工研院IEK )

摘要:

近幾年來,全球各大知名品牌的智慧型手機不斷推陳出新,讓我們看到一明顯的趨勢:手機面板尺寸不斷增長...

全文:

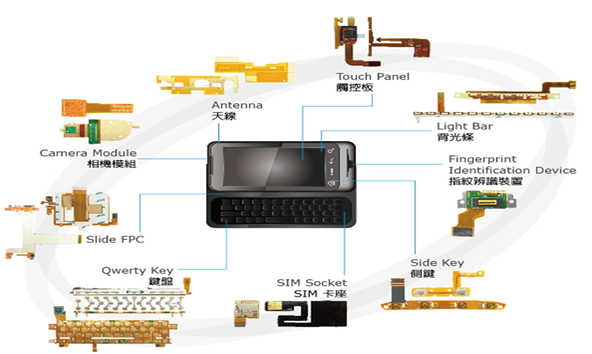

一、軟性電路板在手機裡所扮演的角色與其需求趨勢

近幾年來,全球各大知名品牌的智慧型手機不斷推陳出新,讓我們看到一明顯的趨勢:手機面板尺寸不斷增長、手機的智慧化功能越來越精進、頻寬越來越寬、傳輸速度越來越快,但是手機本身在厚度上卻仍維持一定的薄度,除了其中的元件各個瘦身成功外,更重要的還有支撐整體線路運作順暢的電路板也漸漸高密度化以及薄型化,高密度化是將每一層電路板功能發揮到極致化,在薄型化中包括採用了較多的軟性電路板(簡稱軟板),而軟板在手機裡所扮演的功能主要有訊號接收的傳遞、線路導通、硬板垂直空間的連接等,由於其具有可撓性、質量輕且厚度薄的各項功能,可完成的中間產品又包括:音頻插孔、感測器、觸控面板、天線、側鍵、背光條、排線、相機模組、指紋辨識、SIM卡、滑動模組(Slider)以及鍵盤等多項(如圖一)。

資料來源:嘉聯益 (2015/07)

圖一、一般智慧型手機用軟板示意圖

以美系品牌大廠手機為例,新款5.5吋機種的軟板使用數多達16片,4.7吋新機使用數也超過13片,不僅比一般手機或筆電多一倍,也打破以往該公司機種所使用軟板的平均數量。

另外,再從下游終端產品的需求角度來看,不僅智慧型手機仰賴軟板,在平板電腦、筆電、數位相機、衛星導航等,各類無線通訊或手持式裝置的內部組裝皆少不了軟板,只是數量有所差異。

二、 軟性電路板用的原材料與其市場規模

製作軟性電路板用的直接材料主要有軟性銅箔基板(FCCL)、保護膠材與綠漆,製造流程中還需要乾膜光阻、曝光/顯影/蝕刻用之化學藥劑等,其中以軟性銅箔基板為最主要的直接材料,而供應此直接材料的上游原材料主要是聚亞醯胺(PI)、銅箔以及接著用膠材。

聚亞醯胺(PI)因有優異的電絕緣性,耐熱性且具有阻燃性,更具有優異的介電特性和高溫尺寸穩定性,除了被當作軟性銅箔基板的基底材料外,也可以被用來當作保護膠材(Coverlay) 以保護軟板上脆弱的銅線,以及2L/FCCL型結構的接著膠材(Adhesive-TPI)之用,相對其他材料而言,由於此原料穩定性高、成本低、上市時間較久,因此應用較普及。

當今軟性銅箔基板所用的銅箔有ㄧ部份是來自於電解銅箔,並且是取代過去所用的壓延銅箔,早期壓延銅箔是為了因應終端產品的需求(例如印表機/繪圖機等)而設計,當時為顧及到軟板所連結的機構元件需要多次重複運作的穩定度,才以壓延銅箔當作原料,近年來一方面前述的終端產品重複動作需求不再,另一方面成本較高且同時電解銅箔的產業技術逐漸提升因而取代了部份壓延銅箔的市場,但是根據最近國際大廠的銷售統計發現壓延銅箔的市場需求又有成長的跡象。

接著用膠材有兩類,早期3L/FCCL型結構的接著膠材(Adhesive)是以環氧樹脂為主,為了因應薄型化趨勢,目前也有2L/FCCL型結構,但所用的是以TPI為主。

環氧樹脂因應用方向非常廣泛且產品成熟度高,總體需求量大,因此統計應用在FCCL所占的比重相對極微小。

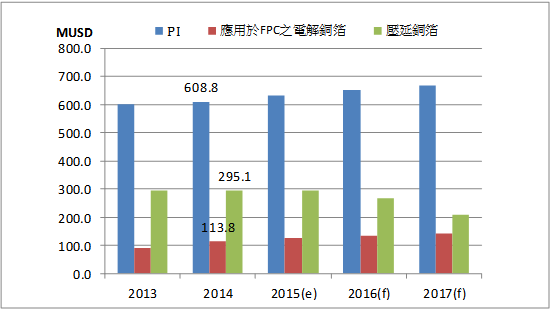

資料來源:工研院IEK/ITIS計畫 (2015/07)

圖二、軟性電路板用的原材料市場規模

應用於軟板的上游主要原材料包括:聚亞醯胺(PI)、電解銅箔與壓延銅箔,統計2014年全球PI的市場規模約有6.09億美元,電解銅箔的市場規模約有1.14億美元,壓延銅箔的市場規模約有2.95億美元。其中,2013~2014年應用於軟板的電解銅箔占總體電解銅箔約1.9%~2.0%的比重(電解銅箔以應用於電路板為最大宗),而此比重於未來兩年還有增加到約2.4%的可能性;另外在壓延銅箔的應用方面,由於自2013年智慧型機種在設計需求上的轉向,致使壓延銅箔的需求市場又突然增加,未來發展主要視美系品牌大廠機種以及其他國際大廠相關等級手機應用需求而定,目前在2016年後市場預估上仍以保守應對。

三、主要供應商發展動向

全球供應PI來源主要掌握在杜邦(DuPont)、鍾淵化學(Kaneka)、宇部興產(Ube)等大廠,其他則有韓系廠商包括SKCKOLONPI以及臺灣達邁科技(Taimide)等,另有少數幾家中國小型PI膜廠,則以較低階的絕緣應用為主。2014年全球PI市場規模有82.6%的比重集中於前四大供應商,其中,杜邦市佔率達35.8%,鍾淵化學(Kaneka)約佔25.6%,而自從SKC與Kolon合併後,其市佔率高達21.2%緊追在鍾淵化學之後,由於韓國向來對扶持材料產業極為重視,近年韓國廠商在韓國自有的國際品牌以及軟板廠的支持下,韓系的PI廠未來成長可期。

2014年全球前五大電解銅箔供應商市場佔有率約49.4%,包括台商長春(CCP)、南亞塑膠(Nan Ya)以及日商三井金屬(Mitsui)、古河電氣與港商建滔化工(Kingboard),其餘包括日商JX日鑛日石金屬(Nippon Mining)、福田金屬(Fukuda),中國惠州的聯合銅箔以及韓國的ILJIN Materials與Circuit Foil等。

由於壓延銅箔的生產包含許多製程和設備的Know-how,加上銅礦來源受限,因此全球壓延銅箔可生產廠商家數寥寥可數,市場呈現壟斷競爭,供應主要集中於JX日鑛日石金屬與福田金屬,至少握有九成以上的市場。2014年JX日鑛日石金屬市佔率高達八成三以上,遙遙領先排名第二的日商福田金屬,其餘還有美商Olimbrass以及臺灣台鑫。

近兩年來各供應商的動向如下表所整理,可以觀察到的是:電解銅箔與壓延銅箔以及PI膜的各供應商除了竭盡心力的調撥生產線以因應下游的需求外,更重要的是研發更薄規格的銅箔與PI膜,因為這兩項物料更直接關係著下游元件產品的輕薄化。

表1 軟性電路板用的原材料供應商動向

| 廠商別 |

動向與策略分析 |

三井金屬

(銅箔) |

上尾工廠所生產的是FCCL用的銅箔和超薄載體銅箔,產線只有9m 銅箔線。在馬來西亞所生產的是一般FCCL用的銅箔。FCCL用銅箔「M3S-THE」通常用於2L-FCCL。該公司持有Microthin在馬來西亞的生產線。

被視為日本製造商高市占率的超薄載體銅箔和FPC用銅箔。且該公司在超薄載體銅箔上的薄銅規格已成為標準,如FC-CSP基板的銅箔,占整體市場約95%。

|

古河電工

(銅箔) |

台廠2014上半年也規劃生產FPC用的銅箔,更計劃朝向低成本的產品系列。

|

JX日鑛日石金屬

(銅箔) |

壓延銅箔主要是供應給FCCL所用,該公司也制定特殊的電解銅箔以取代之,2014年底的特殊電解銅箔的市占率接近85%。該公司的FPC用銅箔,亦提供給美系品牌大廠在中國生產。

|

杜邦

(PI) |

依銷售額的比例COF:FPC約為30%:70%左右。應用在FPC,覆蓋膜(Coverlay)已佔60%,3L-FCCL不到 30%,2014年覆蓋膜的需求仍在增加中。由於近來有客戶要求9μm的薄膜產品,在產品開發方面正朝向5μm的薄膜發展,以及不同厚度的12.5μm、25μm、38μm產品商業化以因應市場需求。

杜邦主要生產黑色覆蓋膜(Coverlay)並銷售給美系品牌大廠,該公司的訂單佔據相當大的比重。

|

鍾淵化學

(PI) |

因覆蓋膜(Coverlay)在2L-FCCL的使用需求不斷在增加,馬來西亞工廠已建廠完成,以生產「APICAL」2L-FCCL為主,隨著美、韓品牌大廠的採用,對於韓國的銷售比例有增加的趨勢,因此「PIXEO」在日本國內生產以因應客戶需求。

|

宇部興產

(PI) |

產品主力為TAB用PI,為全球TAB用PI最大供應商,供應的產品可應用在COF和FCCL內層。另也供應聚亞醯胺薄膜(PI 膜)以及聚亞醯胺材料。COF與FPC應用的銷售比例大約是7:3,最近幾年量產的2L-FCCL材料需求在增加中。

|

達邁科技

(PI) |

新埔廠目前共有3條產線,月產能約150萬平方米;銅鑼新廠有2條產線,2014年量產,月產能約90~100萬平方米。

與日商荒川化學(Arakawa Chemical)合資所成立柏彌蘭的產線與達邁母公司區隔,柏彌蘭進行薄膜金屬製程研究,以期進一步提升臺灣PI自主供應能力,至於達邁則專注在PI生產。

|

資料來源:工研院IEK/ ITIS計畫 (2015/07)

四、IEK View

為了因應未來更輕薄、更短小以及更高頻的終端產品需求,除了軟板上游材料供應商FCCL廠絞盡腦汁的尋找薄銅箔與細線路的製程技術外,近兩年來各國際大廠的原材料供應商也積極調撥生產線,除了竭盡心力的因應下游的需求外,更重要的是研發更薄規格的銅箔與PI膜,因為這兩項物料更直接關係著下游元件產品的輕薄化與電性傳輸效益,而國際手機大廠的需求動向更時刻深深牽動著軟板供應商下一步的策略。

(本文作者為工研院IEK ITIS計畫產業分析師)

點閱數

點閱數:

13483